L’imposition individuelle au Luxembourg

La réforme fiscale luxembourgeoise, entrée en vigueur au 1er janvier 2017, contient plusieurs nouvelles dispositions légales et réglementaires notamment sur l'impôt des couples mariés qui peuvent, à partir de l’année fiscale 2018, choisir entre une imposition individuelle ou une imposition collective. Cette option s’applique tant aux contribuables résidents qu’aux contribuables non-résidents (frontaliers).

Imposition des non-résidents

Avant la réforme fiscale

Jusqu’à cette réforme, les contribuables non-résidents mariés obtenaient la classe d’impôt soit 2, soit 1a en fonction du seuil de 50% des revenus professionnels du ménage réalisés ou non au Luxembourg.

Ils pouvaient en outre être assimilés fiscalement à des résidents si au moins 90% de leurs revenus professionnels* étaient réalisés au Luxembourg**. Le cas échéant, les contribuables étaient dans l’obligation de déposer une déclaration fiscale luxembourgeoise et l’imposition était collective.

Pour les contribuables qui n’étaient pas soumis à une imposition par voie d’assiette, la retenue à la source des revenus de source luxembourgeoise pouvait valoir imposition définitive.

Si chacun des époux qui compose le ménage percevait un revenu professionnel imposable au Luxembourg, l’imposition était collective.

Après la réforme fiscale

La règle générale prévoit désormais pour les couples mariés non-résidents l’application de la classe d’impôt 1. Chacun des époux est imposé séparément sur ses propres revenus réalisés (imposition individuelle).

Il est cependant toujours possible pour les couples mariés non-résidents d’être assimilés fiscalement à des résidents si au moins 90% de leurs revenus mondiaux* est réalisé au Luxembourg** ou si leurs revenus annuels de source non luxembourgeoise ne dépasse pas 13 000 euros.

Le cas échéant, la retenue à la source se fera par l’application d’un taux qui sur demande sera inscrit sur la fiche de retenue d’impôt à condition que les deux conjoints la fassent conjointement, ce qui implique également une imposition par voie d’assiette.

L’imposition individuelle ou collective pourra être faite à la condition que la demande soit conjointe.

Imposition des résidents

Avant la réforme fiscale

Les couples mariés résidents obtenaient automatiquement la classe d’impôt 2 sans aucune condition de revenus ou de seuil.

Pour les contribuables qui étaient dans l’obligation de déposer une déclaration fiscale luxembourgeoise, l’imposition était collective.

Comme pour les contribuables non-résidents, la retenue à la source des revenus de source luxembourgeoise pouvait valoir imposition définitive pour les contribuables résidents non soumis à une imposition par voie d’assiette.

Après la réforme fiscale

A partir de l’année d’imposition 2018, les contribuables résidents mariés pourront choisir d’opter pour l’imposition collective ou pour l’imposition individuelle. La demande pour l’individualisation doit être conjointe.

L’imposition individuelle

A partir de l’année d’imposition 2018, les couples mariés résidents et non-résidents seront :

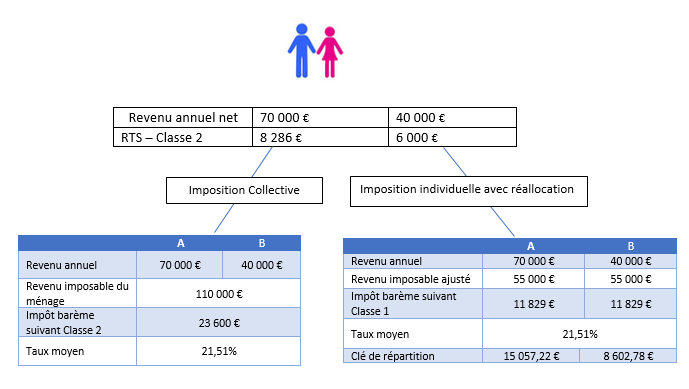

- Imposés collectivement en classe d’impôt 2, suivant le principe de l’imposition collective et en cumulant les revenus;

- Imposés de manière individuelle pure ou individuelle par réallocation du revenu imposable commun qui permet de déterminer un taux d’imposition moyen.

Les couples mariés qui souhaitent demander l’imposition individuelle se verront ainsi imposés selon le barème de la classe d'impôt 1.

Les différents abattements ou dépenses spéciales sont accordés à chacun des époux à raison de 50% des plafonds.

Alors que l'imposition individuelle pure permet à chacun des époux de payer l'impôt sur son propre revenu et suivant le barème de la classe d'impôt 1 par application d'un taux individuel, l'imposition individuelle par réallocation permet de définir un taux d'imposition commun aux deux époux, de sorte que chacun des deux époux paient l'impôt sur son propre revenu.

Les démarches

Le choix de l’imposition individuelle devra se faire sur demande conjointe mais sera modifiable à tout moment durant l'année et au plus tard lors de la remise de la déclaration fiscale (pour l’année concernée). Cela engendrera en contrepartie l’abandon des avances trimestrielles qui étaient demandées lors de l’imposition collective.