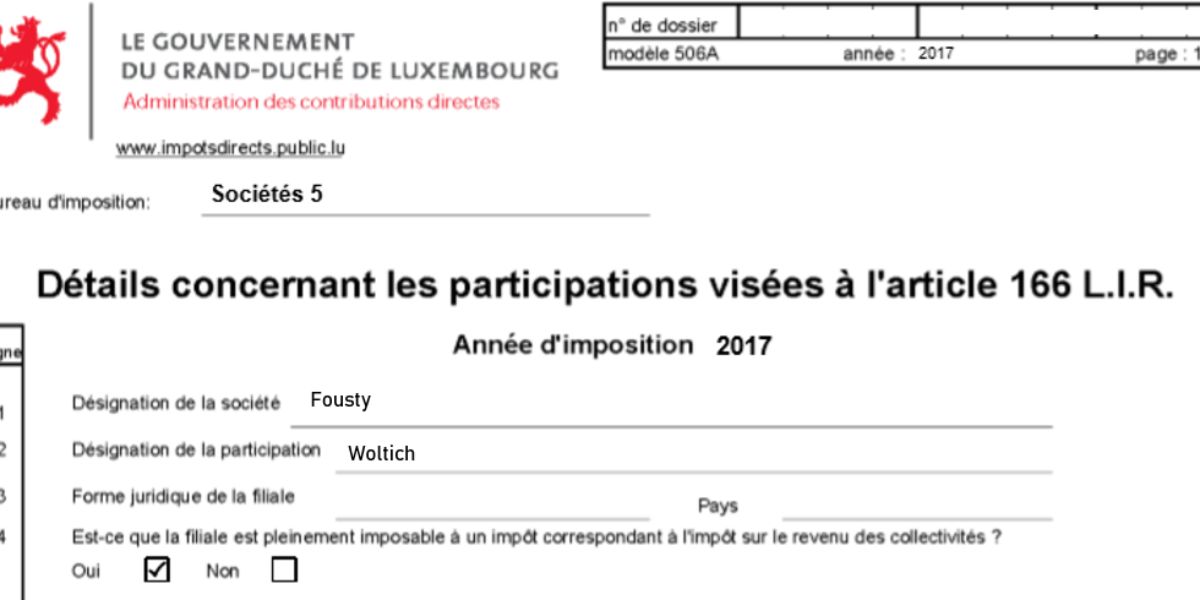

Modèle 506A

Le modèle 506A est une annexe à la déclaration fiscale des entreprises luxembourgeoises (le modèle 500). Il s’agit de l’annexe obligatoire à fournir et à remplir pour toutes les entreprises qui veulent bénéficier du régime SOPARFI.

Pour rappel, le régime SOPARFI permet aux sociétés mères de bénéficier d’une exonération[1] sur les dividendes reçus ou les plus-values réalisées à condition de détenir (ou d’avoir détenu) une participation d’au moins 10% pendant au moins 1 an dans la société qui verse le dividende ou dont les actions sont vendues.

Le modèle 506-A est le formulaire à mettre en œuvre pour bénéficier de cette exonération. Ce formulaire permet notamment de suivre le traitement fiscal des charges en relation directe avec la participation exonérée.

L’application du régime de la SOPARFI pose en effet l’enjeu de la déductibilité des charges en lien avec la participation : puisqu’il est un principe constant (et universel) de la fiscalité que les charges ne sont déductibles que lorsqu’elles concourent à la formation d’un revenu imposable, les charges en lien direct avec le revenu exonéré d’une SOPARFI ne seront donc en principe pas déductibles[2]-[3].

Dans le cadre de la mise en œuvre du formulaire 506A, l’administration des contributions directes propose une autre formulation de la problématique de la non-déductibilité des charges. Plutôt que de considérer que les charges en lien directe avec le revenu exonéré d’une SOPARFI ne sont pas déductibles, l’administration préfèrera une présentation selon laquelle les revenu sont imposables à concurrence des charges en relation directe avec la participation et exonérées pour le surplus. Ces deux formulations reviennent bien sûr au même résultat.

Exemple de mise en œuvre :

Une entreprise a acheté une participation dans une filiale au moyen d’un emprunt bancaire générant 50.000 euros d’intérêts par an. Cette participation lui verse un dividende de 1.000.000 EUR par an et l’entreprise génère par ailleurs 400.000 EUR de prestation de services. Cette entreprise subit en outre des charges externes de fonctionnement de 100.000 EUR.

| Revenu (prestations) | 400.000€ |

| Revenu (dividendes) | 1.000.000€ |

| Intérêt sur prêt | 50.000€ |

| Charges externes | 100.000€ |

| Bénéfice comptable | 1.250.000€ |

Les dividendes reçus seront donc en principe intégralement exonérées tandis que les charges d’intérêt en relation avec la participation ne seront pas déductibles (méthode de calcul n°1).

Dans le cadre de la mise en œuvre du formulaire 506-A, l’administration invite plutôt à analyser la situation comme suit : les dividendes sont imposables à concurrence des charges en relation directe avec le revenu exonéré (les intérêts) et exonérés pour le surplus (méthode de calcul n°2)

| Méthode de calcul n°1 | Méthode de calcul n°2 |

|---|---|

|

1.250.000 (bénéfice comptable) -1.000.000 (dividende exonéré) + 50.000 (intérêt non déductible) 300.000 (résultat fiscal à soumettre à l'impôt) |

1.250.000 (bénéfice comptable) -950.000 (dividende exonéré) 300.000 (résultat fiscal à soumettre à l'impôt) |

Le modèle 506A est alors à remplir comme suivant (méthode de calcul n°2) :

.2024-10-08-13-42-16.png)

[1] Article 166 LIR

[2] Les charges directes en lien avec le revenu exonéré seront par exemple les intérêts du prêt qui a permis l’acquisition de la filiale.

[3] Article 166 (5) LIR